スタートアップの戦略と法務のポイント

第6回 「レイター期」における法務コンプライアンスのポイント

ベンチャー

シリーズ一覧全6件

目次

スタートアップは「レイター期」において、IPOやM&A等のEXIT(エグジット)に向けて、組織体制・内部管理体制等の整備等に取り組む必要があります。

そこで、連載の最終回となる今回は、「レイター期」において留意すべき法務・コンプライアンスのポイントとして、組織体制のあり方(上場を見据えた内部管理体制・態勢の整備等)、機関設計、エグジットとして何を目指すかなどについて解説します。

なお、本稿において「体制」は組織体制そのもの、「態勢」は内部規程や組織体制の機能が実際に発揮されている状態にあるもの、との意味で使用しています。

− スタートアップを成長させる法と契約−』(第一法規、2019)をもとに編集部作成

(※注)本稿では、各期について以下のように定義します。

シード期:アイディア段階、事業の計画中・プロダクトの開発中の段階

アーリー期:製品・サービス等を市場に投入し、反応を確かめている段階

ミドル期:事業の本格的な展開を行っている段階

レイター期:市場でポジションを得て、上場準備等に入っている段階

組織体制のあり方

「組織は戦略に従う」(戦略を明確に定めてから組織体制を整備する)

「組織は戦略に従う」――これは、米国の経営史学者(ハーバード・ビジネススクール名誉教授)であったアルフレッド・D・チャンドラーJr.が残した言葉で、「組織構造は戦略に応じて決まる」ということを表しています(同著『組織は戦略に従う』(ダイヤモンド社、2004))。

つまり、組織体制を構築するうえでは、まずは自社の戦略を考え、それを実現するために組織体制のあり方を考える、ということになります(いわば戦略が「目的」で、組織体制が「手段」という関係です)。戦略が明確に定まっていない中で組織体制を考えてもうまくいきません。

そして、戦略は、市場等の影響を受けます。①市場等の変化に応じて戦略を策定・修正し、②それに適合するように組織体制を整備する、という順序で検討することがよいと考えます。

内部管理体制・態勢整備の必要性と基本的な考え方

レイター期においては、会社としての事業規模も相当程度拡大しているため、組織全体に目が行き届きづらく、また、事業の複雑化や関係するステークホルダーの増加などに伴い、それまでと同じレベルの管理体制では、違法行為や不祥事を防止することが困難になってきます。そのため、会社の規模や成熟度に応じて、違法行為・不祥事などが発生しないように内部管理体制・態勢を整備する必要があります。

特に、株式を公開し一般の投資家からも投資を受けるほか、多数のステークホルダーが関与することとなる上場企業になるにあたっては、そのレベルを一段と上げることが求められます。

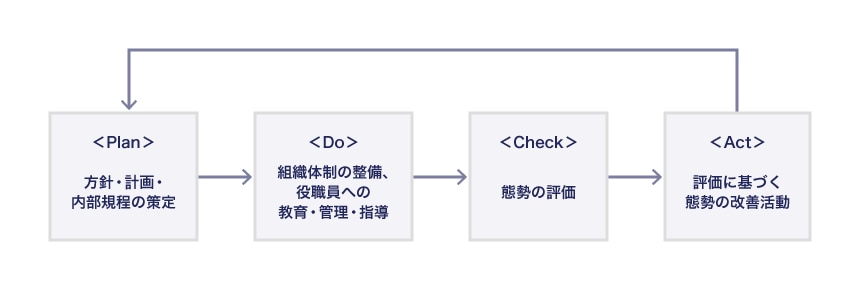

(1)PDCAサイクル

企業が内部管理体制・態勢を整備するうえでは、PDCAサイクルを構築することが重要です。

PDCAサイクルとは、以下の①~④をそれぞれ適切に行っているかを検証する業務改善のプロセスのことをいいます。

- Plan:方針・計画・内部規程(社内規程、社内規則、マニュアルなど)の策定

- Do:組織体制の整備(部門、責任者などの設置)、役職員への教育・管理・指導

- Check:態勢の評価(内部監査、自主点検)

- Act:評価に基づく態勢の改善活動

PDCAサイクル

なお、PDCAサイクルは、継続的にこれを行うことで態勢の向上を図るものであり、同じ行動を平面的に繰り返すのではなく、スパイラルアップをしていくものです。

PDCAのスパイラルアップのイメージ

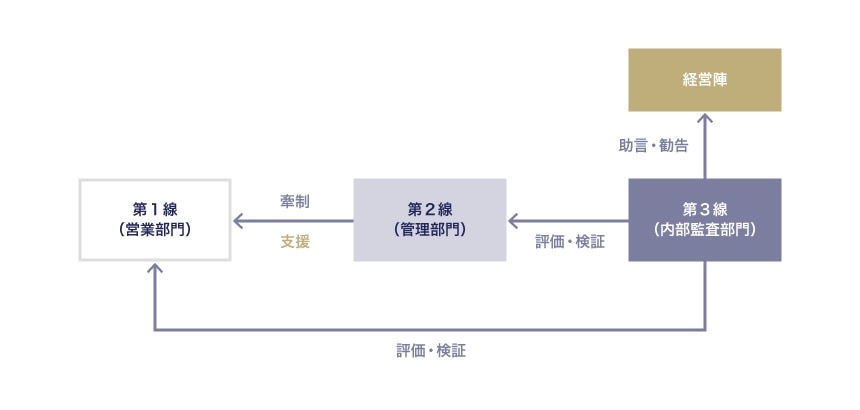

(2)三線モデル

リスク管理に関する①営業部門、②コンプライアンス部門などの管理部門、および③内部監査部門の機能は、「3線モデル(Three Lines Model)」の考え方で整理することができます。3線モデルは、企業がどの機能をどのラインの部門・部署が担うかを意識的に整理することを通じて、最適な態勢の構築に役立てるための概念であり、これに基づく態勢の構築を行うことが望ましいといえます。

3線モデル

- 第1線(営業部門)

第1線とは、営業部門を指します。営業部門は事業活動に起因するリスクの発生源であり(実務上、営業部門による事業活動において、コンプライアンス・リスク上の問題が生じることが多いといえます)、リスク管理の第一義的な責任を有すると考えられます。

したがって、営業部門自身による現場での管理態勢については、営業部門の役職員自身が、コンプライアンス・リスク管理の責任を担うのはまさに自分自身であるという主体的・自律的な意識の下で、業務を実施していくことが重要です。 - 第2線(管理部門)

第2線とは、コンプライアンス部門、募集管理部門などの管理部門を指します。管理部門は、営業部門の自律的なリスク管理に対して、独立した立場から牽制すると同時に、それを支援する役割を担います。また、リスクを全社的にみて統合的に管理する役割も担います。

そのため、管理部門は、営業部門の業務およびそこに潜在するリスクに関する理解と、リスク管理の専門的知見とを併せ持つことが求められます。

そして、管理部門がこれらの重要な機能を十分に果たすためには、経営陣が主導して、管理部門の役職員に十分な権限や地位を付与することが必要であり、また、営業部門からの独立性を確保することが望ましいといえます。 - 第3線(内部監査部門)

第3線は、内部監査部門を指します。内部監査部門は、営業部門や管理部門から独立した立場で、各管理態勢(第1線および第2線の業務状況等)について評価・検証し、その構築や運用に不備があれば、経営陣に対し指摘して是正を求め、あるいは管理態勢の改善等について経営陣に助言・提言をすることが期待されています。

内部監査が有効に機能するためには、経営陣に対して牽制機能を発揮できる態勢を構築するために、十分な人材を質・量の両面において確保する必要があります。なお、これが困難である場合は、弁護士等の外部の専門家に監査業務の委託を行うことも有益ですが、その場合も、監査の内容・結果等について共有し、責任を持つことが重要です。

IPOを見据えた内部管理体制・態勢の整備のポイント

以下では、内部管理体制・態勢の基礎となる機関設計(2-1)とIPO(新規株式公開)に向けた内部管理体制・態勢構築の具体的なステップ(2-2)について説明します。

なお、IPOではなくM&Aによるエグジットを行う場合も、内部管理体制・態勢の不備やその不備に起因して顕在化した具体的リスクを原因としてM&Aの実行が阻害されることがあります。そのため、内部管理体制・態勢の整備はM&Aによるエグジットを目指す場合にも重要であり、その規模に応じた適正な整備を行うことが必要です。

スタートアップにおける機関設計

(1)会社の規模や成熟度に応じた検討が必要

アーリー期など創業からしばらくの間は、主要な株主が創業者しかおらず、所有と経営がほぼ一致していることから、株主総会と取締役のみのシンプルな機関設計であることが多いです。一方、VC(ベンチャーキャピタル)など外部の投資家も増え、企業としても成長したレイター期においては、多くのスタートアップが株主総会・取締役会・監査役という機関設計を採用しています。

取締役会には、業務執行に関する意思決定を合議体で行うことで意思決定プロセスの充実・明確化を図るとともに、代表取締役などの業務執行を監督する役割が期待されており、VCなど外部投資家から派遣された取締役が取締役会のメンバーに加わることもあります。

また、監査役は、取締役の業務執行が法令・定款を遵守しているかを監査する業務監査とともに、計算書類等についての会計監査を行います。

(2)IPO準備段階で求められる機関設計

さらに、IPO準備段階では、よりコーポレート・ガバナンス体制を充実したものとすることが求められ、有価証券上場規程において、監査役会、監査等委員会または指名委員会等の設置が上場会社の遵守すべき事項として定められていることから、IPO申請会社も監査役会などの設置を行い、一定期間の運用期間を設けたうえで申請することが望ましいとされています 1。

このうち、いちばん多く採用されているのは、監査役会設置会社であり、半数以上の社外監査役を含む3名以上の監査役の選任と、常勤監査役の選定が必要となります(会社法335条3項、390条2項)。近時、取締役会の機能について、業務執行に対する監督機能を重視し、業務執行の意思決定を大幅に執行側に権限委譲することを許容する監査等委員会設置会社を採用する上場企業も増えてきており、このような機関設計を採用することも検討に値します。

上記の機関に加え、IPO申請には、申請直前2期(直前前期)以降の監査法人等による監査証明が必要となることから、それ以前の時期に会計監査人を設置することが必要となります。

IPO申請までの内部管理体制・態勢構築の具体的ステップ

未上場の企業であっても、法令等を遵守し、違法行為・不祥事などが発生しないように内部管理体制・態勢を整備する必要があることは当然ですが、特に多数のステークホルダーが関与することとなる上場企業になるにあたっては、求められる水準も高くなります。

上場審査における実質基準でも、企業のコーポレート・ガバナンスおよび内部管理体制の有効性が重要な要素となっており、コーポレート・ガバナンスおよび内部管理体制が、企業の規模や成熟度などに応じて整備され、適切に機能していることが求められています(有価証券上場規程219条1項3号)。

(1)準備期間の目安と具体的なステップ

そのため、上場申請に至るまでの間には、十分な準備期間(2年から3年程度かかることが一般的です)をおいて、これらの対応を行う必要があり、おおむね以下のようなステップを踏むことになります。

- 監査法人による短期調査(ショートレビュー):申請2期前より前

上場に向けての現状の問題点の把握や改善策の洗出しを全般的に行う。 - ショートレビューの結果を踏まえた整備:申請2期前~申請1期前

ショートレビューにより明らかになった規程類や管理体制などの不備について、主幹事証券会社による指導・助言を受けながら改善をしていく。 - 整備された体制に基づく運用・改善:申請1期前

②で整備した体制に基づき、運用を行う。IPO申請の申請1期前には運用開始が求められるため、体制整備は申請2期前の段階でおおむね終えておくことが必要。 - 主幹事証券会社の引受審査:申請1期前

証券会社は、IPOを行うスタートアップの公募・売出しを行う株式を引き受けるが、最も多い割合で引き受けるのが主幹事証券会社。主幹事証券会社は、内部管理体制整備を含めたIPO全般に関して指導・助言を行うが、引受審査は別部門が独立性をもった第三者としての立場で実施し、多様な観点で審査・質問する。

(2)上場を意識した法務デューデリジェンス(DD)

このようなIPO申請に向けた内部管理体制整備の一環として、各業種に固有の業法や個人情報保護法・景表法(不当景品類及び不当表示防止法)・労働関連法など広くどの企業にも適用のある法令についての遵守状況の確認や体制・態勢整備のために、弁護士に依頼して法務デューデリジェンス(DD)が実施されることもよくあります。

上場を意識した法務DDにおいては、顧客向けのサービス利用規約やプライバシーポリシー等の規約・規程類の確認に加えて、規約等と実際の運用に齟齬がないかの確認や、たとえば、景表法との関係ではいわゆる「No.1」表示 2 を行うにあたって実施した具体的な調査の内容・根拠の確認など、M&Aの際に通常行われるDDよりも一歩踏み込んだ調査を行うこともあります。

また、上場審査においては、法令違反がないかという点にとどまらず、社内での管理体制についても重視されるため、たとえば、労務管理の体制・態勢や、広告を出す際に景表法に違反していないかをどのように確認するかといったリーガル・チェック体制・態勢などについて助言を行うこともあります。

以上のように、IPOを目指すレイター期のスタートアップは、さまざまな関係者のサポートを受けて内部管理体制・態勢の整備を行い、IPO申請に臨むこととなります。

EXIT(エグジット)として何を目指すのか

IPOとM&Aという2つの選択肢

スタートアップは、短期間で急速に成長したうえで、資金提供してくれたVC等の投資家に対して投資のリターンを与えることが求められており、それを実現するための出口戦略であるエグジットには、主にIPO(新規株式公開)とM&Aの2種類があります。

日本のスタートアップの場合、IPOの敷居が低いことや買収価格について合意が難しいこと等もあり、エグジットの手法として、M&AよりもIPOが多く選択される傾向にあります。しかし、最近では、事業会社やグローバル企業がスタートアップに対するM&Aを実施する例も徐々に増えつつあり 3、M&Aによるエグジットも有力な選択肢といえます。

IPOとM&Aでいずれが正解ということはなく、目標を実現するにはどちらが戦略として望ましいかという観点から選択していくものであるため、以下、それぞれのメリット・デメリットについて説明したいと思います。

IPOのメリット・デメリット

(1)メリット

IPOを実施する場合、創業者は、保有する株式を一般投資家へ売却することにより、株式売却益を得ることができます。もっとも、創業者は、IPO後においても、一定の株式割合を維持し、株主として大きな影響力を保持したまま、引き続き会社経営を行うことが多く、このように株式売却益を得つつ経営へのコントロールも維持できる点は、IPOのメリットといえます。

また、会社自体にとっても、IPOは非常に大きなメリットがあります。上場企業となったことにより、資本市場から直接大規模な資金調達を行うことが可能になることに加え、信用力が向上することで、金融機関からの資金調達も容易になります。さらに、上場による信用力や知名度の向上は、取引先との新規取引や業務提携の機会の増加、また、優秀な人材の獲得にも大きく貢献します。

(2)デメリット

一方、IPOにはデメリットもあります。経営面での懸念点としては、一般投資家を含め多数の投資家が株主となり、実際上、短期的な利益向上を求められる傾向がどうしても強くなることがあり、そうすると、中長期的な視点での経営が行いづらく、経営の自由度が上場前に比べて制約を受けることもあります。

また、IPOの準備段階から体制(態勢)整備にはかなりの労力とコストがかかりますが、IPO後も有価証券報告書等の法定開示や取引所から求められる適時開示その他の情報開示の対応に加え、コーポレート・ガバナンスコードへの対応等、その管理コストはIPO前に比べて格段に大きなものとなります。

M&Aのメリット・デメリット

(1)メリット

M&Aによりエグジットした場合の大きなメリットとしては、スタートアップがM&Aにより買収企業の傘下に入ることで、買収企業の有する資金力、設備、技術、知名度などのさまざまなリソースを利用することができ、事業シナジーを生みやすいという点が挙げられます。

また、経営の観点からは、上場企業のように一般投資家から短期的な利益向上を求められることはなく、買収企業の理解が得られれば中長期的な戦略で経営を行うことができるということも重要です。さらに、IPO準備やIPO後の管理コストなどがかからないというのも、IPOに比べたメリットといえます。

創業者にとっても、スタートアップの経営に対するコントロールが買収企業に移転してしまうという下記(2)のデメリットと裏腹の関係ではありますが、M&A実施後、一定の引継期間を経た後は、全株式の売却により得た資金を元に新事業を自ら始めたり、別のスタートアップへの投資を行う投資家側に回るなど、新たなチャレンジをすることもできるという点はメリットといえます。

(2)デメリット

M&Aによりエグジットを行う場合、基本的に、買収企業はスタートアップの全株式を取得して完全なコントロールを及ぼすことを希望することが多いため、創業者は、IPOの場合と異なり、保有する株式すべてを売却することが一般的です。そのため、スタートアップの経営に関するコントロールが買収企業に移転してしまうという点が、創業者にとっては大きなデメリットといえます。また、IPOの場合に比べて、スタートアップの企業価値評価が低くなる傾向がある、という点も指摘されています。

おわりに

本連載では、全6回にわたり、スタートアップの戦略と法務について解説してきました。

単なるスタートアップ法務という視点ではなく、戦略も交えて記載しましたが、企業価値向上のために、法務を戦略的に活用することは重要であると思います。

紙幅の都合上、言及できなかった論点等もありますが、本連載が、スタートアップの皆さまの一助になりましたら幸いです。

-

東京証券取引所「2022 新規上場ガイドブック(グロース市場編)」121頁。 ↩︎

-

「業界No.1」、「顧客満足度No.1」など、事業者が、自己が供給する商品等の内容の優良性または販売価格等の取引条件の有利性を一般消費者に訴求するために、広告等において行う表示をいいます。適切な調査を実施せず根拠なくこのような表示を行うことは、優良誤認表示として景表法上問題となり得ます(公正取引委員会事務総局「No.1表示に関する実態報告書」(平成20年6月13日)6頁)。 ↩︎

-

株式会社ディー・エヌ・エーによる医療ICTベンチャーである株式会社アルムの買収(2022年、買収額約250億円)やPayPal Holdings,Inc.による株式会社Paidyの買収(2021年、買収額約3000億円)など、大型の買収案件も見られるようになっています。 ↩︎

シリーズ一覧全6件

のぞみ総合法律事務所

- コーポレート・M&A

- IT・情報セキュリティ

- 人事労務

- 危機管理・内部統制

- ファイナンス

- 訴訟・争訟

- ベンチャー

のぞみ総合法律事務所

- コーポレート・M&A

- IT・情報セキュリティ

- 危機管理・内部統制

- ファイナンス

- 国際取引・海外進出

- ベンチャー