企業価値向上と毀損防止に向けて企業は何をすべきか

第5回 被買収会社の粉飾決算と子会社ガバナンス(前編)

コーポレート・M&A 更新

シリーズ一覧全11件

- 第1回 製造不祥事から学ぶ教訓、問題の本質と対応策の提言(前編)

- 第2回 製造不祥事から学ぶ教訓、問題の本質と対応策の提言(後編)

- 第3回 企業不祥事事例の分類と分析、不正ではない不祥事とコンプライアンス経営の重要性

- 第4回 発覚の端緒と会社資産の不正流用

- 第5回 被買収会社の粉飾決算と子会社ガバナンス(前編)

- 第6回 被買収会社の粉飾決算と子会社ガバナンス(後編)

- 第7回 不正会計、その他コンプライアンス違反と共同体的一体感

- 第8回 不正会計 - 親会社経営者不正(前編)

- 第9回 不正会計 - 親会社経営者不正(後編)

- 第10回 不正会計 - 子会社経営者不正(前編)

- 第11回 不正会計 ‐ 子会社経営者不正(中編)

「第4回 発覚の端緒と会社資産の不正流用」では、上場企業によって公開された調査報告書の中から会社資産の不正流用に焦点をあてお話ししました。本稿以降2回にわたって、過去4年半(2014年1月〜2018年6月)の「不正会計」55件の中から、「被買収会社の粉飾決算」を取り上げて、その概要や発生の原因、対策、および、対策の一環として子会社ガバナンスの方策について論じます。

調査報告書で開示されている原因と再発防止策

企業買収の目的や戦略的な方向性は、シェアの拡大や、新たな生産・販売拠点の構築を図る水平統合型、自社の川上・川下に進出する垂直型、新事業への参入を目指す多角化型などとさまざまです。国内外における同業他社との競争の中、企業買収では、何としてもターゲットを手に入れたいとする日本企業経営陣の思い入れが強く働き、買収手続きの厳格さや資産査定そのものが甘くなってしまうケースが多く見られます。買収後の減損処理の問題を含めますと、最近、日本企業の企業買収に絡む巨額な損失が相次いでいます。

「被買収会社の粉飾決算」5事例の概要

このような状況のもと、被買収会社の粉飾決算については、6つの事例が調査報告書により公開されています。驚くべきことに、そのうちの5事例が、①親会社が被買収会社の粉飾決算を発見したのは、企業の資産価値を評価する手続(デューディリジェンス(以下「DD」という))時ではなく、買収後相当な期間(1年~5年)経ってからであること、②かつ、親会社がそれを発見するまでの間、その被買収会社(子会社)が粉飾決算を継続していたことです。いずれの企業も、不祥事により多額、または巨額な損失の計上と過年度決算の修正を余儀なくされました。

| 「被買収会社の粉飾決算」5事例 | 内容 |

|---|---|

| ①総合通信大手の事例(2015年) | 買収により取得した海外子会社が買収前から粉飾決算(通信機器に関する不適切な収益認識と回収不能な売上債権による特別損失の発生)をしていたことが買収後5年近く経ってから判明。 |

| ②住宅設備最大手の事例(2015年) | 買収により取得した海外子会社が買収前から粉飾決算をしていたことが買収後1年以上経ってから判明。子会社の銀行借入に関する保証も行っていた。 |

| ③都市型ドラッグストアの草分けの事例(2015年) | 吸収合併により買収した国内子会社が買収前から粉飾決算(在庫の水増し)をしていたことが買収後3年以上経ってから判明。 |

| ④システム障害回避ソフト等クラウド製品の開発・販売会社の事例(2016年) | 買収により取得した国内子会社が買収前から粉飾決算(補助金交付事業に関する経費の水増しや架空売上)をしていたことが買収後5年近く経ってから判明。 |

| ⑤情報電子化学品等の大手メーカーグループの中核商社の事例(2017年) | 買収により取得した子会社が買収前から粉飾決算(対象物品が存在しない資金循環取引)をしていたことが買収後3年近く経ってから判明。 |

被買収会社の粉飾決算の原因と再発防止策

粉飾決算の動機は、買収前については、いずれも被買収会社の経営者における「被買収条件の向上」(ほぼ、個人的利得目的と言える)であり、買収後は、経営者としての立場の維持(保身)が主たるものでした。

なぜこのような不祥事が起きてしまったのか、どうすれば防止できるか、調査報告書で開示されている原因と再発防止策は下記の表のようになっています。 本稿では、それらをさらに深掘りして、「粉飾決算を行っている企業の買収の回避」という視点に留まらず、企業買収の成功に向け、買収に際して、また、買収後の経営統合(PMI)や子会社管理に関して企業が行うべきことを提言してみたいと思います。

| 被買収会社の粉飾決算(5事例)の主たる発生原因 | 親会社における再発防止策 | ||

|---|---|---|---|

| 買収時の検討不足 | 不十分なDD、 DD結果発見された問題点の放置 |

M&Aによる子会社化に関する目的設定 | 買収時の検討の充実化 |

| DD精度の向上、 買収時の際の深度ある調査の実施 |

|||

| 買収に係る業務フローの見直し | |||

| 子会社経営陣のバックグラウンドチェック・人物調査の欠如 | 子会社経営陣のバックグラウンド チェック・人物調査の実施 |

||

| 取締役会での検討の欠如 | 取締役会での議論の活性化 | ||

| 被買収会社への経営管理の脆弱性 | 子会社への経営関与の脆弱性 | 子会社に対する経営関与・管理についての基本方針の策定 | 被買収会社への経営管理の強化 |

| 派遣役員のガバナンス意識の向上と役割発揮のための教育・研修の実施 | |||

| 経営統合に向けての現地採用経営陣への教育・研修の実施 | |||

| 子会社管理体制の脆弱性 | 子会社の管理・モニタリングシステムの強化 | ||

| 関係会社管理規程の見直し | |||

| 外部監査法人の統一 | |||

| 子会社への監査機能の脆弱性 | 子会社への内部監査の充実・強化 | ||

| 子会社への監査役監査の充実化 | |||

| グローバル内部通報制度の活性化 | |||

(※)色の付いている部分は、公開された調査報告書のほぼすべての事例で指摘された項目

「買収時の検討不足」と企業の対応策

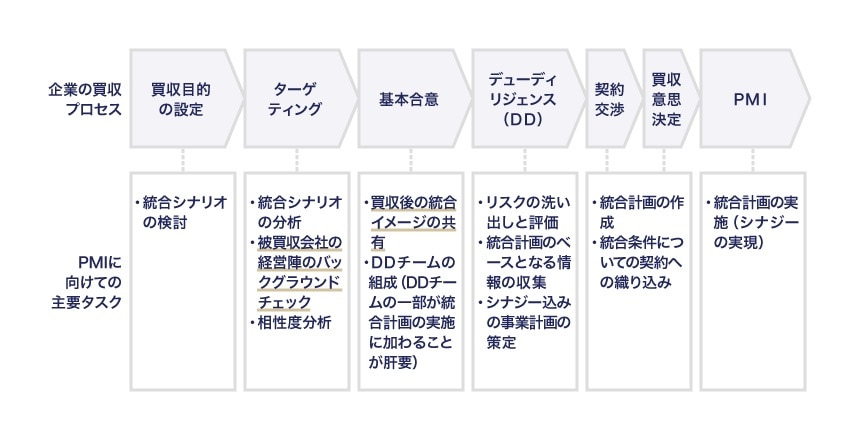

企業買収戦略に基づいた対象会社の選定、基本合意(NDAやMOUの締結)の後、DDが行われます。DDは適正な買収価格を理解するプロセスであるとともに、買収によるシナジーを想定した上での、買収に伴う親会社の連結経営上のリスクを洗い出し、それらを評価するプロセスであることから、「買収を通じて実現したい姿」(買収の目的)を明確化することが出発点となります。

買収の目的は企業価値の向上にあるわけですが、具体的には、シェアの拡大(市場浸透)や顧客基盤の拡大(市場開拓)、バリューチェーンの拡大による調達コストの削減や利益の改善、施設や事業部門の共有、製品開発、新規事業進出(多角化)などとさまざまです。自社の事業活動に照らした具体的な買収の目的を明確化することには以下のような意義があります。

DDにおけるリスクの洗い出し作業において、その買収目的の達成を阻害するリスクを、優先順位を付けた形で特定し、クリティカルなリスクに対して、より深度あるDDの実施をすることが可能となる

たとえば、被買収会社の製品に魅力があるとした場合、財務DDでは被買収会社の過去の製品別の原価分析や決算分析なども行うわけですから、深度あるDDの実施は粉飾決算の発見にも繋がるはずです。前記の事例⑤情報電子化学品等の大手メーカーグループの中核商社(2017年)では、法務DDにより得た取引先一覧と財務DDで発見された主要取引先への売上が急増した事実とが不整合であることを看過したことが不祥事発生の原因のひとつとして挙げられています。

シナジーを実現するにあたり、前提条件と仮説をもととした企業価値向上のストーリーに基づき、シナジー効果の定量化(合理的な見積り)が可能となり、それを買収側の適正な買収価格設定に資することができる

買収価格は、買手が考える被買収会社のスタンドアロン価格と買手が考える自社グループとしてのシナジー込みの価格との間に位置する価格となるケースが多いです。

買収目的の実現性の観点から、買収前の経営陣を続投させるか否かについての方針を定めることが可能となる

被買収会社が、子会社化した後に親会社製品の製造や販売といった一部の機能を担う機能子会社となるような場合は、子会社の経営者を本社からの派遣人材とすることが考えられます。

しかし、新規事業進出の場合やバリューチェーンの拡大を狙った買収など、親会社のノウハウが及ばない場合や海外進出の場合では、買収前の経営者(あるいは経営陣)を続投させるケースが多いものと思われます。前記の5つの事例はいずれもそのケースで、「任せるが見ている」はこのような買収前の経営陣の続投の場合の常道とされています。

事例①総合通信大手(2015年)の第三者委員会調査報告書には、下記の記述があります。

「子会社のガバナンスそのものについては、親会社が直接というよりも、当該子会社の経営者を通じた間接的統制に依拠せざるを得ないため、当該子会社の経営者の個性・資質、バックグラウンド等(経営手腕のみならず、気質、特徴、人柄・性格といった人間性評価や詳しい来歴、交友関係、業界内の評判等)は非常に重要であり、特に非日系企業の買収に先立っては、可能な限り、その背景情報調査を実施することが望ましい。」

シナジーを生みだすには、買収前の経営陣が親会社の価値観や企業文化の融合を含めた買収後の統合イメージを理解し受容し得る資質があることが重要です。日本企業の親会社(上場企業)が、海外の非上場会社を買収するようなケースでは、現地企業の経営トップが、それまでの俗人的な経営ノウハウで同企業を引っ張ってきた際の成功体験から、自分のやり方を変えようとせず、企業文化の融合が進まないことがあります。

特に、海外企業の買収では、買収後の海外子会社の運営が成功するかは、海外子会社とのシナジーを発揮できるかどうかによります。そして、シナジーの発揮は、日本親会社から行うコントロールが、どこまでグループ経営の理念に沿って海外子会社に及ぼされるかによって決まります。被買収会社経営陣のバックグラウンドチェック・人物調査の実施は、そのような意味においても大切です。

なお、事例①の発覚の端緒は、子会社の取引に関連する犯罪の嫌疑で、香港警察により子会社経営者が逮捕されたとのことであるとしており、もしもバックグラウンドチェックが行われていたらその事実を買収前に知ることにより、買収に至らずに済んだ可能性があります。

買収の是非、条件等についての取締役会での議論の基礎となる

前記の事例②住宅設備最大手の事例(2015年)では、当該不祥事の発生の主たる原因は、取締役会での検討の欠如であるとしており、再発防止策として、多額のM&Aを取締役会決議事項としたことが記載されております。

企業買収は、判断を誤った場合のリスクの大きさに鑑みるとき、「意思決定過程の合理性」が最も求められる場面であり1、重要なのは、社外役員を含めた取締役会が、買収に伴うリスクがDDなどを通じてしっかり管理されているかどうかを監督し、買収価格の決定プロセスや買収方式の適切性を十分に審議することです。社外取締役、監査役など社外役員が冷静な目で買収価格の算定プロセスを検討するなどして、価格の相当性について意見を述べ、適切な経営判断の基礎とすることが大切です。

なお、日本企業が海外M&Aに取り組んでいくための羅針盤となるべくポイントを整理したものとして、経済産業省が2018年3月に公開した、「我が国企業による海外M&A研究会」報告書があり、参考となります。

親会社から被買収会社(子会社)へ行う経営管理の重要性

さて、親会社が、被買収会社が粉飾決算していたことを発見したのが、買収後相当な期間(1年~5年)経ってからであり、かつその間、被買収会社(子会社)の経営陣が粉飾決算を継続していたことに驚かれた方は多いことと思います。それは何を意味しているのか、答えは親会社から被買収会社(子会社)への経営管理の脆弱性です。

企業買収はあくまで手段であり、企業価値向上を達成することが目的です。買収の成立がゴールではなく、PMIも含め企業価値の向上を果たしてこそ成功と言うことができます。子会社粉飾決算の放置(子会社での粉飾決算を親会社が発見できない状況の継続)は、連結経営上、ナンセンスの極みですが、次回は、不正会計防止の観点に留まらず、子会社の経営を企業価値向上に導いてゆくための子会社ガバナンスの構築についての提言を行いたいと思います。

コラム「DDの限界に対する企業買収契約における対応について」

買収契約上の対応策

渡辺

買主サイドにおいて、買収交渉時のDDの限界の問題に対処するための買収契約上の対応策としては、どのようなものがありますか。

西谷

買収時に行われるビジネスDD、財務・会計・税務DDおよび法務DDには、期間や受領資料・情報等の面で限界があると言わざるを得ず、買主サイドとしては、買収対象会社あるいはその子会社・関連会社の不正が必ずしもDDの過程で発見できるとは限りません。

こうしたDDの限界に対する買収契約上の買主側の一般的な対応策としては、

- 重大な不正が発生・発覚しないことを買収契約実行の前提条件とする

買収対象会社において重大な不正が発生・発覚しないことを買収契約実行の前提条件として記載(※)、クロージング時までに重大な不正が発生・発覚した場合には、取引を中止する。

(※)実務的には、重大な不正がないことを下記④の表明保証条項のひとつとして記載した上で、表明保証違反がないことを上記前提条件とすることが多く見られます。 - 買収価格を減額する

不正による損害が見込まれる金額(あるいは確定した金額)を買収価格から減額する。 - 買収価格の一部の支払いを留保する

不正による損害が見込まれる金額について、買収価格の一部支払いを一定期間留保し、当該期間中にリスクが発生しなかったことを条件に支払う。 - 誓約条項・表明保証条項違反に基づき補償を請求する

不正項目をこれらの条項に落とし込み、条項違反があった際に補償条項に基づき損害賠償請求を受ける。

といった手法が考えられます。

渡辺

上記①から④はどのような関係にあり、また、どのような違いがあるのでしょうか。

西谷

①は買収取引そのものから手を引くための手法であるのに対し、②から④は、買収取引を実行する前提での手法となります(②は買収契約締結時までに不正が発覚し、その金額的インパクトが検証できていることが前提となります)。

②から④のうち、④は買主側で売主側の条項違反の事実を主張・立証し、争われた際には裁判や仲裁等、所定の手続を踏んで損害を売主から回収する必要がありますが、②と③は買収価格の調整であるため、上記のような手続的・時間的な手間やコストをかける必要がなく、また、売主の倒産リスクや支払拒絶リスクを回避するという点でメリットがあります。ただし、その分、売主との交渉のハードルが高いことも事実です。

なお、実際のディールにおいては、①と④はデフォルトとして入れ、②あるいはの要否を状況に応じて検討し、交渉することが多いのが実情です。

【DDの限界に対する買収契約上の買主側の一般的な対応策】

| 買主側の対応策 | 内容 | 特徴 |

|---|---|---|

| ①重大な不正が発生・発覚しないことを買収契約実行の前提条件とする |

|

|

| ②買収価格を減額する | 不正による損害が見込まれる金額(あるいは確定した金額)を買収価格から減額する |

|

| ③買収価格の一部の支払いを留保する | 不正による損害が見込まれる金額について、買収価格の一部支払いを一定期間留保し、当該期間中にリスクが発生しなかったことを条件に支払う |

|

| ④誓約条項・表明保証条項違反に基づき補償を請求する | 不正項目をこれらの条項に落とし込み、条項違反があった際に補償条項に基づき損害賠償請求を受ける |

|

渡辺

④の表明保証条項および補償条項についての実務上の課題や留意点について教えて下さい。

西谷

表明保証条項やそれに対応する補償条項をめぐっては、表明保証の範囲や期間、対応する補償条項の金額上限・下限などを買収当事者間で協議します。

まず、買主側は、DDでの検出事項をM&A契約の誓約条項や表明保証条項に落とし込んでいくことになりますが、製品事故などについては対象会社が付保している保険で一定程度カバーされている場合も多く(保険の過去の使用歴や補填金額の確認は重要です)、十分な付保がなされている項目については、補償上限額が低額でも受入れ可能と判断することもあります。一方、不正行為については通常は保険の対象とならないため、補償条項の金額上限の対象外(つまり、金額無制限)とする交渉もあり得ます。

売主側としては、表明保証の範囲を限定するため、「売主(あるいは対象会社)が知る限り(表明保証する)」との主観面での限定や、「対象会社の事業に重大な影響を与える限り」あるいは「重要な点において」との客観面での限定を付した条項を交渉することになります。また、買主側がDDを通じて認識した事項については、いわゆるDisclosure scheduleと呼ばれる別紙に発見事項・認識事項を記載し、別紙記載事項については表明保証の対象外とします。補償の金額の上限や下限も、通常は売主側から買主側に案を提示することになります。

なお、主観面については、実務上、売主(あるいは対象会社)側のみならず、買主側の主観面についても争点となることがあります。具体的には、買主が売主(あるいは対象会社)による表明保証違反を認識していたとしても補償しなければならないとする条項(プロ・サンドバッギング条項)、逆に、買主が違反を認識していた場合には売主は補償責任を免れるとする条項(アンチ・サンドバッギング条項)をめぐる交渉にも留意が必要です。

渡辺

買主側で、たとえば、対象会社を被告とする訴訟が係属している事実自体はDDで発見しているが、手続が終結しておらず、金額が確定していない場合があります。この場合は、買主側も訴訟の存在自体を認識しているため、売主に対し、当該訴訟が「ないこと」の表明保証をとりつけることはできませんが、買主としてはどのような交渉をすればよいですか。

西谷

訴訟の存在は認識しているが、金額が確定していないような場合は、買主としては、いわゆる特別補償条項として、和解あるいは判決によって確定した後、その確定した金額の補償を買主が受けることができるとする条項を交渉することが考えられます。

欧米で広まる「表明保証保険」の利用

渡辺

最近、欧米ではいわゆる「表明保証保険」が使われていると聞きます。

西谷

日本ではまだ使用例が限られていますが、欧米では表明保証保険が中規模のディールを中心に広まってきています(小規模のディールでは表明保証保険を使用するためのコストが捻出できず、逆に、あまりに巨大なディールの場合は、保険会社がリスクを負担し切れないという事情があります)。

表明保証保険は、売主用と買主用がありますが、買主用を前提とした場合、買主にとっては、賠償金を簡便かつ早期に獲得できるというメリットがあります(前述した④の表明保証違反に基づく売主への補償請求手続が紛糾した場合、時間とコストをかけて訴訟や仲裁等で損害を確定する必要があります)。

渡辺

DDが不十分あるいは未実施の場合に、保険会社にリスクを転嫁する形で表明保証保険を利用することもできるのでしょうか。

西谷

よくある誤解は、表明保証保険を利用することによって、海外子会社のDDを省略、あるいは簡略化でき、クロージング後に発覚した不正による損害を保険会社に転嫁できる、というものです。表明保証保険の付保にあたっては、保険会社自身も当事者が行ったDDの情報に基づいてDDを行いますので、DDそのものが行われていない海外子会社や、DDが行われていても資料不足等によりリスク判断ができない項目は、表明保証保険の対象から外されることが通常ですので、注意が必要です。

-

コーポレートガバナンス・コードの原則4-2では、取締役会は経営陣による(企業買収等の)リスクテイクを支援する役割・ 責務を負っているとありますが、その「リスクテイク」の前提は、(案件への)「多角的かつ十分な検討」であるとしています。

【コーポレートガバナンス・コード原則4-2:取締役会の役割・責務(2)第一段落】

取締役会は、経営陣幹部による適切なリスクテイクを支える環境整備を行うことを主要な役割・責務の一つと捉え、経営陣からの健全な企業家精神に基づく提案を歓迎しつつ、説明責任の確保に向けて、そうした提案について独立した客観的な立場において多角的かつ十分な検討を行うとともに、承認した提案が実行される際には、経営陣幹部の迅速・果断な意思決定を支援すべきである。 ↩︎

シリーズ一覧全11件

- 第1回 製造不祥事から学ぶ教訓、問題の本質と対応策の提言(前編)

- 第2回 製造不祥事から学ぶ教訓、問題の本質と対応策の提言(後編)

- 第3回 企業不祥事事例の分類と分析、不正ではない不祥事とコンプライアンス経営の重要性

- 第4回 発覚の端緒と会社資産の不正流用

- 第5回 被買収会社の粉飾決算と子会社ガバナンス(前編)

- 第6回 被買収会社の粉飾決算と子会社ガバナンス(後編)

- 第7回 不正会計、その他コンプライアンス違反と共同体的一体感

- 第8回 不正会計 - 親会社経営者不正(前編)

- 第9回 不正会計 - 親会社経営者不正(後編)

- 第10回 不正会計 - 子会社経営者不正(前編)

- 第11回 不正会計 ‐ 子会社経営者不正(中編)

一般社団法人GBL研究所

アンダーソン・毛利・友常法律事務所