中小企業の事業承継 - 事業承継税制とは

コーポレート・M&A 更新中小企業については、事業承継に関する税金について優遇されると聞いたのですが、どのような制度なのでしょうか。

中小企業における経営の承継の円滑化に関する法律(以下「承継法」といいます)の成立・施行に伴い、平成21年4月1日に所得税法等の一部を改正する法律が施行、租税特別措置法が改正され、事業承継税制が大幅に拡充されました。

具体的には、非上場株式等に係る相続税の軽減措置が、従来の10%の減額から80%の納税猶予へと大幅に拡充されるとともに、新たに非上場株式等に係る贈与税の納税猶予制度が創設されました。

【関連リンク】

「中小企業における経営の承継 - 従前の制度の不都合性」

解説

目次

どのような制度か

相続税

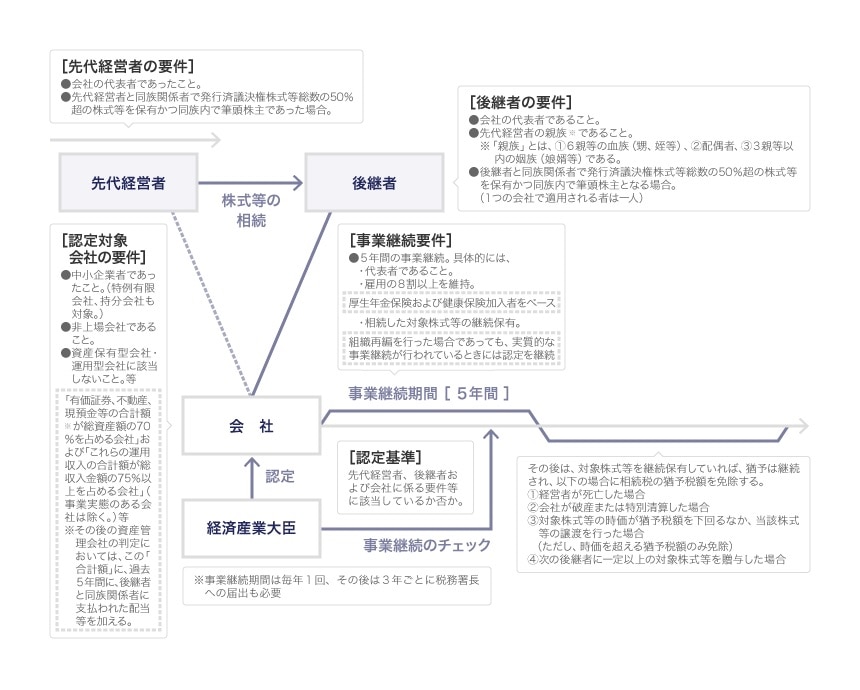

後継者が相続または遺贈により取得した株式等に係る相続税の80%が納税猶予されます(租税特別措置法70条の7の2第1項)。

この制度の適用を受けるためには、承継法に基づく都道府県知事1の認定を受け、5年間は雇用確保を始めとする事業継続要件を満たす必要があります。

また、その後も、基本的には、後継者が対象株式等を継続保有することが求められ、後継者が死亡したなどの一定の場合には、猶予された相続税が免除されます。ただし、5年間は、対象株式等を一部でも譲渡すれば、全猶予税額の納期限が到来するのに対して、5年経過後は、譲渡した株式等の割合に応じて猶予税額の納期限が到来します。

なお、この相続税が免除される場合には、後継者が「次の後継者」に株式等を贈与して当該「次の後継者」が贈与税の納税猶予制度の適用を受ける場合が含まれます。

贈与税

後継者が贈与により取得した株式等に係る贈与税の100%が納税猶予されます(租税特別措置法70条の7第1項)。

この制度においても、相続税の納税猶予制度と同様、都道府県知事の「認定」を受けた上で5年間の事業継続要件を満たす必要があり、その後も基本的に対象株式等の継続保有が求められます。また、後継者が死亡等の一定の場合には、猶予された贈与税が免除されます 。

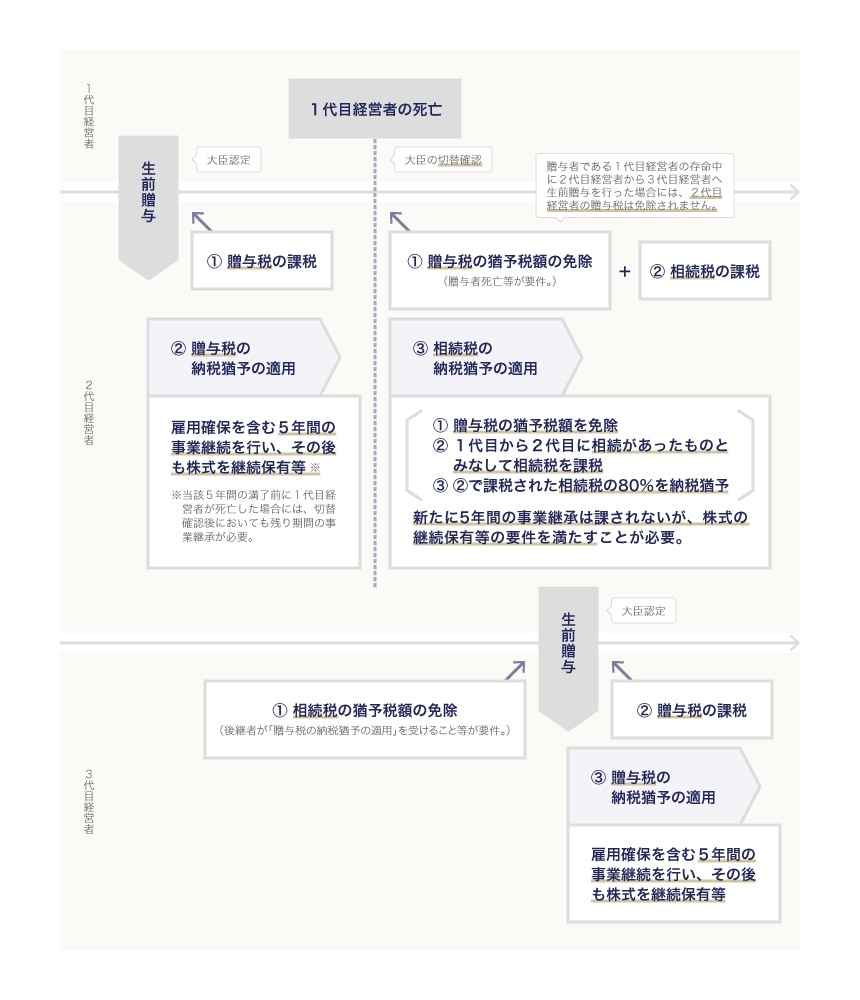

相続税の納税猶予制度の場合とは異なり、猶予された贈与税が免除される場合には、先代経営者(=贈与者)が死亡した場合が含まれます。この場合には、原則として贈与税は免除された上で、贈与を受けた株式等は先代経営者から相続または遺贈により取得したものとみなして相続税が課税されます(贈与時の価額を基礎として計算された価額により相続税を計算)(租税特別措置法70条の7の3第1項)。

その際、相続または遺贈により取得したものとみなされた株式等については、都道府県知事の確認(承継法施行規則13条1項)を受けることで、贈与者が死亡した場合の相続税の納税猶予制度の適用の対象となります(租税特別措置法70条の7の4第1項)。

つまり、贈与税の納税猶予の適用を受けている間に贈与者である先代経営者が死亡した場合には、贈与税の納税猶予から相続税の納税猶予へと切り替えて適用を受けることで、納税猶予を継続することができる仕組みとなっています。

制度概要図

事業承継税制の適用を受けるための要件

都道府県知事の認定を受けた中小企業者の後継者が事業承継税制の適用を受けます(租税特別措置法70条の7第2項1号、70条の7の2第2項1号)。

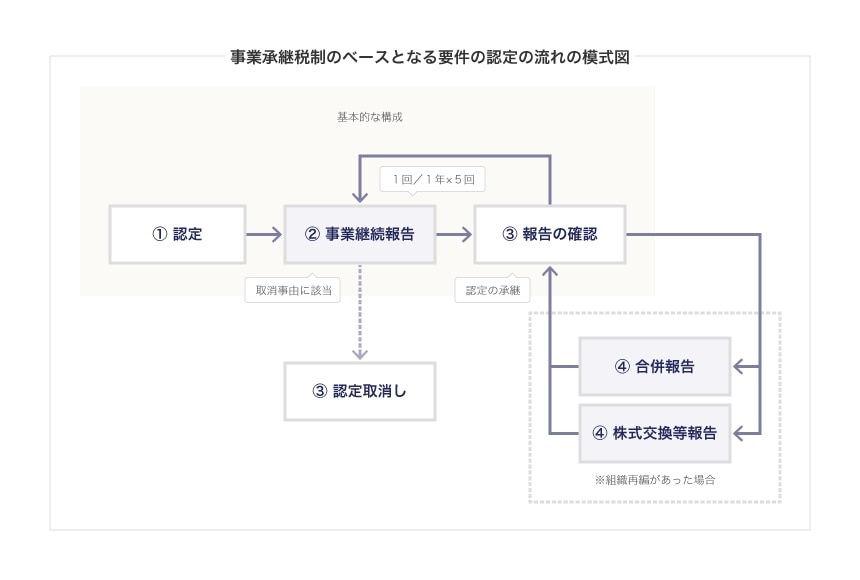

そして、5年間の認定有効期間中、毎年1回の事業継続報告が必要となります(承継法施行規則12条1項、3項)。

要件の認定の流れとしては、下図のとおりです 。

都道府県知事の認定

都道府県知事の認定を受けるための要件は、承継法による金融支援を受けるための都道府県知事の認定を受けるための要件(事由)とほぼ同じですが、贈与の場合、相続・遺贈の場合とで、それぞれ要件(事由)が追加されています(承継法による金融支援を受けるための経済産業大臣の認定を受けるための要件については「中小企業の事業承継 - 承継法による金融支援」を参照してください)。

この要件について、贈与の場合は、中小企業庁財務課「中小企業経営承継円滑化法 申請マニュアル【相続税、贈与税の納税猶予制度】(平成27年1月施行版)」 15頁以下、相続・遺贈の場合には、同申請マニュアル28頁以下に詳細が説明されているので、そちらを参照してください。

事業継続報告

事業継続報告とは、事業継続期間中に贈与税または相続税の納税猶予制度の適用を引き続き受けるために、その適用の前提となっている都道府県知事の認定について取消事由※ (承継法施行規則9条2項、3項、4項ただし書)に該当しないことを報告するものです(承継法施行規則12条1項、3項)。

※後継者が死亡した場合など。詳細は、中小企業庁財務課「中小企業経営承継円滑化法 申請マニュアル【相続税、贈与税の納税猶予制度】(平成27年1月施行版)」67頁以下(贈与税の納税猶予制度の適用の前提となる認定に係る取消事由)、74頁以下(相続税の納税猶予制度の適用の前提となる認定に係る取消事由)を参照してください。

都道府県知事の認定を受けた中小企業者は、贈与税または相続税の申告期限の翌日から5年間(認定の有効期間。いわゆる「事業継続期間」)、当該申告期限の翌日から1年を経過するごとの日の翌日から3か月を経過する日までに都道府県知事に事業継続報告をすることが必要です。

事業継続報告の結果、取消事由に該当することが判明した場合は、認定が取り消されます。また、報告を怠った場合にも認定が取り消されることになります(承継法施行規則9条2項16号、3項16号)。

取消事由に該当しないことが確認された場合には都道府県知事から確認書が交付されます(承継法施行規則12条14項)。

都道府県知事の確認を受けた受贈者・相続人は、贈与税または相続税の申告期限の翌日から5年間、当該申告期限の翌日から1年を経過するごとの日の翌日から5か月を経過する日までに税務署長に確認書を添付した一定の報告書を提出することが必要となります(租税特別措置法70条の7第9項、70条の7の2第10項)。

事業承継税制の全体図

事業承継税制を図示すると、以下のようになります。

相続税

贈与税

国税庁の参考資料

国税庁も、そのウェブサイトにおいて事業承継税制を説明しています。 いきなり、中小企業庁財務課「中小企業経営承継円滑化法 申請マニュアル【相続税、贈与税の納税猶予制度】(平成27年1月施行版)」 を読むよりも、概略をつかむ上では有用だと思います。

- 贈与税の納税猶予

- 相続税の納税猶予

なお、実際に事業承継税制の適用を受けようとする場合には、税理士に確認するようにしてください。

事業承継税制の利用状況

第1回「事業承継を中心とする事業活性化に関する検討会」 配布資料の参考資料2によれば、制度開始以来、平成26年2月末までの相続税の納税猶予の認定件数は521件(同資料「3-7 相続税の認定企業の状況」)、贈与税の納税猶予の認定件数は303件でした(同資料「3-7 贈与税の認定企業の状況」)。

2017年8月1日:1-1 相続税、1-2 贈与税、2 事業承継税制の適用を受けるための要件、2-1 都道府県知事の認定、2-2 事業継続報告を一部修正いたしました。

-

いわゆる第5次地方分権一括法による承継法の改正及び承継法施行規則の改正により、平成29年4月1日から、事業承継税制の制度の窓口が都道府県に変更されました。

中小企業庁「都道府県分権及び平成29年度税制改正に伴う「中小企業における経営の承継の円滑化に関する法律施行規則の一部を改正する省令」について」 ↩︎

プラム綜合法律事務所

- コーポレート・M&A

- IT・情報セキュリティ

- 人事労務

- 知的財産権・エンタメ

- 危機管理・内部統制

- 競争法・独占禁止法

- ファイナンス

- 訴訟・争訟

- 不動産

- ベンチャー