2021年株主総会に向けた助言会社・機関投資家の議決権行使基準の比較・分析

コーポレート・M&A

はじめに

6月の株主総会シーズンが到来しようとしています。本年の株主総会は、会社法改正が3月1日に施行され、これに対応した事業報告および株主総会参考書類を作成する必要がある点が大きなトピックですが、6月に株主総会を開催する会社は、その対応も一段落したころでしょう。本稿は、6月の株主総会の開催を控え、議案の賛成率に大きな影響を及ぼし得る議決権行使助言会社および機関投資家の議決権行使基準を紹介し、その比較・分析をするものです。

本年は、6月にコーポレートガバナンス・コード(以下「CGコード」といいます)の改訂が予定されています。また、2022年4月4日には、東京証券取引所の市場区分が、現在の市場第一部、市場第二部、マザーズおよびJASDAQの4つから、新たにプライム市場、スタンダード市場およびグロース市場の3つとなる予定であり、その一斉移行に向けた対応も、本年中に行う必要があります。以下では、これらの動きも念頭に置きながら、議決権行使基準を取り上げます。

新型コロナウイルス感染症と議決権行使基準への影響

新型コロナウイルス感染症が世界中で流行している状況は、2020年から変わりがありません。2020年は、新型コロナウイルス感染症の流行による企業の業績の悪化を踏まえ、議決権行使助言会社のInstitutional Shareholder Services(以下「ISS」といいます)が、取締役選任議案におけるROE基準の適用を停止したことにみられたように、機関投資家の中には、当面の間、議決権行使基準の一部の適用を見送ることとしたものがありました。

参考:ISS「 新型コロナウイルス感染症の世界的流行を踏まえたISS日本向け議決権行使基準の対応」

他方で、本年は、ワクチン接種が進み、感染状況に改善が見られる国もあれば、変異種が猛威を振るっている国もあるなど、国によってその状況はまちまちです。新型コロナウイルス感染症の企業の業績への影響もまた業種等によって異なり、引き続き厳しい経営環境にある企業もあれば、成長軌道に戻りつつある企業もあります。

このような状況に鑑み、たとえば、野村アセットマネジメントは、取締役選任議案にかかる業績基準(ROE基準)の運用を引き続き停止する一方で、株主還元に関する基準は、2021年6月以降に開催される株主総会から運用を再開することとしています。

参考:野村アセットマネジメント「 新型コロナウイルス感染症(COVID-19)拡大に伴う議決権行使の対応方針の変更について」(2021年3月19日)

このように、新型コロナウイルス感染症に対応した株主総会が2年目となることもあり、機関投資家が、昨年の緊急時・非常時的な対応に比べて、状況により即した対応をとり得る環境にあるといえます。機関投資家が、個々の企業の実態を踏まえた(柔軟な)対応をとる可能性もありますので、企業としては、議決権行使前の対話を含め、その動向に注視する必要があります。

CGコードの改訂と3分の1以上の社外取締役の選任

冒頭で述べたとおり、CGコードが2021年6月に改訂される予定であり、改訂案が同年5月7日までパブリック・コメントの手続に付されていました(改訂案の内容は、下記リンク参照)。

参考:日本取引所グループ「 フォローアップ会議の提言を踏まえたコーポレートガバナンス・コードの一部改訂に係る上場制度の見直しについて(市場区分の再編に係る第三次制度改正事項)」

改訂内容の中で株主総会の議案に関連して特に注目されるものは、原則4−8の改訂です。

同原則は、プライム市場の上場会社に対し、独立社外取締役を取締役総数の「少なくとも3分の1以上」選任することを求めるとともに、「過半数」の独立社外取締役を選任することが必要と考える場合は、「十分な人数」の独立社外取締役を選任することを求めることになる予定です。

プライム市場の上場会社のみを対象とする原則については、2022年4月4日以降に開催する定時株主総会の終了後遅滞なく提出するコーポレート・ガバナンス報告書から記載することになります(東京証券取引所『コーポレートガバナンス・コードの改訂に伴う実務対応(2021年4月作成、5月更新)』10頁)。

そのため、同日の新市場区分への一斉移行によりプライム市場の上場会社となる会社は、同日以降に開催する定時株主総会までに、独立社外取締役を取締役総数の少なくとも3分の1にしておかないと、原則4–8についてエクスプレイン(実施しない理由の説明)が必要となります。

社外取締役の人数・割合に関し、議決権行使助言会社のISSは、2022年2月から、監査役設置会社について、指名委員会等設置会社や監査等委員会設置会社と同様に、株主総会後の取締役会に占める社外取締役の割合が3分の1未満である場合、経営トップである取締役に反対を推奨することとしていることに留意しなければなりません。

参考:ISS「2021年版 日本向け議決権行使助言基準」

このほか、機関投資家はそれぞれ下記の議決権行使基準を示しています。

| 社名 | 議決権行使基準 | 公表資料 |

|---|---|---|

| 三菱UFJ信託銀行 | 社外取締役(独立性の有無を問わない)が複数かつ取締役総数の1/3以上選任されていない場合、取締役候補者全員の選任に原則反対する | 受託財産運用における株式議決権行使 |

| 野村アセットマネジメント |

社外取締役の人数が最低水準を下回る場合、会長・社長等の取締役再任に原則として反対する 『最低水準』は2名又は取締役の人数の3分の1の多い方とする 但し、支配株主のいない監査役会設置会社において2021年10月までに開催される株主総会については、2名又は取締役の人数の20%の多い方とする |

「グローバルな議決権行使の基本方針」と「日本企業に対する議決権行使基準」 |

| J.P.モルガン・アセット・マネジメント |

社外取締役の比率が総会後の取締役会で3分の1に満たない場合、社長等、代表取締役の選任に原則反対する この基準はあくまでも通過点であり、将来的には社外取締役の比率が過半数となることが望ましいと考える 2022年4月以降に開催される株主総会においては、社外取締役の比率が総会後の取締役会で過半とならない場合、社長等、代表取締役の選任に原則反対する |

議決権行使に関する基本的考え方 |

現状、親会社や支配株主の有無または機関設計の如何にかかわらず、上場会社一般について、3分の1以上の(独立)社外取締役を求めることが、機関投資家の議決権行使基準において一般的であるとは言えないと思われます。

しかし、上記の動きにみられるとおり、今後、CGコードの改訂および市場区分の見直しに伴い、選任すべき社外取締役の人数・割合を引き上げる機関投資家が続くと予想されます。

たとえば、すでに、ニッセイアセットマネジメントは、2022年6月から、「プライム市場上場企業において、独立した社外取締役が2名未満、または、1/3未満の場合(中略)、代表取締役の選任に反対する」としています。

参考:ニッセイアセットマネジメント「国内株式議決権行使の方針と判断基準」の改訂について」

また、第一生命保険も、2023年4月の株主総会から、「東証プライム市場の上場企業で、独立社外取締役が1/3未満または2名未満」の企業の代表取締役の取締役再任議案について、原則として反対するとしています。

参考:第一生命保険「第一生命保険の議決権行使」

上場会社としては、社外取締役のさらなる増員が求められることになりますが、新たな候補者を見つけることも容易ではありません。

その関係で、監査役設置会社から監査等委員会設置会社に移行し、社外監査役を監査等委員である社外取締役とすること(いわゆる横滑り)により、社外取締役を増員し、社外取締役の占める割合を高める会社も少なくないのではないかと思われます。

このような目的での移行は、CGコードが2015年に制定され、2名以上の独立社外取締役の選任が求められた際に多く見られたものです。CGコードの改訂を踏まえ、2022年に、監査等委員会設置会社への第2次移行ブームが到来する可能性も十分にあります。

流通株式の定義の見直しと政策保有株式の縮減

市場区分の見直しに伴い、「流通株式」の定義も見直されます。現在の定義では、特に上場株式数の10%以上を所有する者が所有する株式が「流通株式」から除外されます(東京証券取引所有価証券上場規程2条96号)。

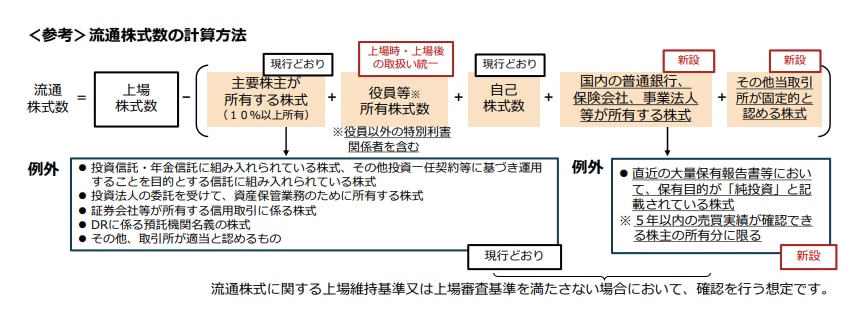

これに対し、市場区分の見直しに伴い、「国内の普通銀行、保険会社および事業法人等」の所有する株式については、直近の大量保有報告書等(最近5年間の売買実績および所有目的を記載した株主作成の書面を含む。)において保有目的が「純投資」と記載されている株式(5年以内の売買実績が確認できる株主の所有分に限る)を除き、上場株式数の10%未満を所有する場合であっても、流通株式から除かれることとなります(東京証券取引所「市場区分の見直しに向けた上場制度の整備について - 第二次制度改正事項に関するご説明資料 -(2021年2月15日作成、2021年5月12日更新)」25頁。見直し後の流通株式の計算方法は、下図参照)。

(2021年2月15日作成、2021年5月12日更新)」25頁から抜粋

これは、いわゆる政策保有株式を流通株式から除外するものです。当該見直し後の定義における流通株式を前提として、流通株式にかかる上場基準(たとえば、プライム市場の場合、流通株式比率は、35%以上)を満たさなくなるおそれのある上場会社は、自社の株式を政策保有株式として有する株主に対し、その売却を依頼するなど、流通株式の数・比率を増やす必要があります。

上場会社は、現在、CGコードのもと、政策保有株式を縮減することが強く求められている状況にありますが、これを求める施策がまた1つ増えることになります。

この点に関し、議決権行使助言会社は、Glass LewisおよびISSともに、政策保有株式の縮減に向けた議決権行使助言基準を設けています。

Glass Lewisは、「2021年より、原則として、『保有目的が純投資目的以外の目的である投資株式』の『貸借対照表計上額の合計額』が連結純資産と比較して10%以上の場合、会長(会長職が無い場合、社長等の経営トップ)に反対助言を行う」としています(ただし、「基準値を超える政策保有株式を保有していると確認できる場合においても、明確な削減計画を開示し、さらに政策保有株式が減少していると確認できる場合や、株式の政策保有が事業戦略上、必要である旨の明確な開示があり、弊社が合理的だと判断できる場合は、反対助言を見送ることがある」ともしています)。

参考:Glass Lewis「2021 Proxy Voting Policy Guidelines JAPAN」

また、ISSは、2022年2月から、「保有目的が純投資目的以外の目的である投資株式」の貸借対照表計上額が純資産の20%以上の場合、経営トップである取締役に反対を推奨する基準を導入します。

参考:ISS「2021年版 日本向け議決権行使助言基準」

東京証券取引所の「コーポレートガバナンス白書2021」によると、Glass Lewisが反対基準とする純資産の10%以上の政策保有株式を保有する企業はTOPIX構成銘柄の563社(約26%)、ISSが反対基準とする純資産の20%以上の政策保有株式を保有する企業は200社(9.2%)とのことであり、一部の企業は、依然として純資産比で相当程度の政策保有株式を保有しているとされます(27頁。なお、同29頁の図表25によれば、TOPIX構成銘柄の企業において、純資産の30%以上の政策保有株式を保有するものは、72社あります)。

機関投資家の議決権行使基準を見ると、政策保有株式の縮減そのものを企図した基準を設けるケースはあまり見当たりませんが、今後、取締役の選任議案等に関し、議決権行使助言会社の上記基準と同様の基準を設ける機関投資家も現れると予想されます。

このような動きを踏まえて、政策保有株式の縮減の動きはますます加速するでしょう。政策保有株式としてその発行する株式を保有してもらっていた上場会社にとって、この動きは安定株主の減少を意味します。

それどころか、政策保有株式として上場株式を保有していた株主の代わりに、アクティビスト株主が現れる(アクティビスト株主が政策保有株式の売却の受け皿となる)ケースもあります。

そのような上場会社においては、株主総会前において、会社提案や株主提案のいずれの議案についても票読みが難しくなります。加えて、株主総会シーズンに限らず、アクティビスト株主への対応を随時とることが余儀なくされます。

そのため、株主・機関投資家にとってより受け入れやすい内容の議案を株主総会に上程するほか、アクティビスト株主から攻撃を受けるような課題(資本効率性等)を解消することに努めることが肝要となります。

ESGに関する基準について

最後に、ESG(環境・社会・ガバナンス)やサステナビリティに関する基準を取り上げます。

2020年3月のスチュワードシップ・コードの改訂に際し、世界的なサステナビリティ(持続可能性)に対する関心の急速な高まりを踏まえ、機関投資家の「スチュワードシップ責任」の定義における建設的な「目的を持った対話」(エンゲージメント)が、「運用戦略に応じたサステナビリティ(ESG要素を含む中長期的な持続可能性)の考慮」にも基づくことが明記されるなどしました。

2021年6月のCGコード改訂においても、サステナビリティに関する項目が盛り込まれる予定です。サステナビリティについては、もともと、第2章の「考え方」ならびに原則2−3および補充原則2−3①で触れられていましたが、その内容が具体化されるなどするだけでなく、補充原則3–1③および4−2②が新設される予定です。

新たな補充原則のもとでは、上場会社が、自社のサステナビリティについての取組みを適切に開示し、また、取締役会が、自社のサステナビリティを巡る取組みについて基本的な方針を策定することが求められます。前者に関しては、特に、プライム市場の上場会社は、気候変動にかかるリスクおよび収益機会が自社の事業活動や収益等に与える影響について、気候関連財務情報開示タスクフォース(TCFD)またはそれと同等の枠組みに基づく開示の質と量の充実を進めるべきであるとされます。

サステナビリティを巡っては、2020年に、環境NGO/ NPOの気候ネットワークが、みずほフィナンシャルグループに対して株主提案を行い、注目されました。具体的には、「当会社がパリ協定及び気候関連財務情報開示タスクフォース(TCFD)に賛同していることに留意し、パリ協定の目標に沿った投資を行うための指標および目標を含む経営戦略を記載した計画を年次報告書にて開示する。」との条項を定款に規定するという内容です。

2022年も、同様の株主提案が、気候ネットワーク等によって三菱UFJフィナンシャル・グループに対して、また、マーケット・フォースによって住友商事に対してそれぞれ行われていることがすでに明らかになっています。

参考:気候ネットワーク「【プレスリリース】三菱UFJフィナンシャル・グループ(MUFG)へ気候変動に関する株主提案を提出」(2021年3月29日)

参考:住友商事株式会社「株主提案に対する当社取締役会意見に関するお知らせ」(2021年5月14日)

今後、このような株主提案もじわじわと広がっていくとみられますが、2020年のみずほフィナンシャルグループに対する株主提案の賛成率が34%と3分の1に達したことにみられるとおり、機関投資家の賛同を受けやすいものであるといえます。

機関投資家の議決権行使基準において、会社提案の議案に関し、ESG・サステナビリティに関連する要素を比較的具体的に盛り込むものとして、たとえば下記の例が見られます。

| 社名 | 議決権行使基準 | 公表資料 |

|---|---|---|

| 第一生命保険 | 投資先企業毎の課題もしくは対話活動の重点テーマとしたESG課題(気候変動対応等)について、継続的な対話を踏まえても改善が見られず、今後の改善も見込めないと判断される企業の代表取締役再任について、原則として反対する | 第一生命保険の議決権行使 |

| アムンディ・ジャパン | アムンディの石炭に関する除外方針に基づきアクティブ運用対象から除外されている会社、およびパリ協定との整合性の観点からエネルギー移行が重要なセクターに属するにもかかわらず気候変動戦略が不十分な会社などに対し、代表取締役の選任に反対します。 | 国内株式議決権行使ガイドライン |

| 朝日生命保険 | 「当社の重点取組みテーマ(気候変動等)であるESG課題について、取組みの改善が見られない場合」、「取締役選任・構成」に関する議案について、個別に精査を行い、賛否を判断する | 議決権行使ガイドライン |

| 三井住友トラスト・アセットマネジメント | 「ESGテーマを始めとする重大な課題を抱える企業について、エンゲージメントの申し入れに応じていただけない場合や、継続的にエンゲージメントを実施したにもかかわらず状況に改善がみられない場合」、「取締役会の構成、取締役の選任」に関する議案について、「反対することも検討」する | 責任ある機関投資家としての 議決権行使(国内株式)の考え方 |

このように、ESGへの取組を踏まえ、取締役選任議案について反対の議決権行使をするなどとしている機関投資家も一定数おり、今後、このような機関投資家も増えると見込まれます。

上場会社としては、今後、CGコードの改訂や株主・機関投資家の動きも踏まえ、サステナビリティに対する考え方や取組みについて、具体的にかつわかりやすく開示するとともに、機関投資家とのエンゲージメントにおいても丁寧な説明をし、その納得・理解を得ることが肝要となります。

アンダーソン・毛利・友常法律事務所外国法共同事業

- コーポレート・M&A

- 危機管理・内部統制

- 競争法・独占禁止法

- 訴訟・争訟