グループ・ガバナンス・システムに関する実務指針(グループガイドライン) 子会社経営陣の指名・報酬と上場子会社に関するガバナンスの在り方とは

コーポレート・M&A

目次

※本記事は、三菱UFJ信託銀行が発行している「証券代行ニュースNo.164」の「特集」の内容を元に編集したものです。

2019年6月28日、経済産業省が「グループ・ガバナンス・システムに関する実務指針」を公表しました。本記事では「子会社経営陣の指名・報酬の在り方」、「上場子会社に関するガバナンスの在り方」の項目に絞ってポイントを概説します。

子会社経営陣の指名・報酬の在り方(主に完全子会社を念頭においた記載)

親会社の関与の在り方

グループとしての一体的運営や企業価値向上の観点から、親会社の取締役会及び指名委員会・報酬委員会においては、例えば、主要な完全子会社の経営トップを審議対象とすることが検討されるべきである。

グループとしての経営陣の指名・育成の在り方

(1)社長・CEO等の後継者計画

「タフ・アサインメント」の対象として子会社の経営陣ポスト(特に社長・CEO)を積極的に活用。

(2)経営陣の人材育成・人事管理

グループ全体として一定レベル以上のポスト・人材を選定し、評価・選抜を行う仕組みを構築し、将来の経営人材の育成を検討(人事情報の一元化による統合的な人事管理や経営陣候補者への株式報酬の付与等も有効)。

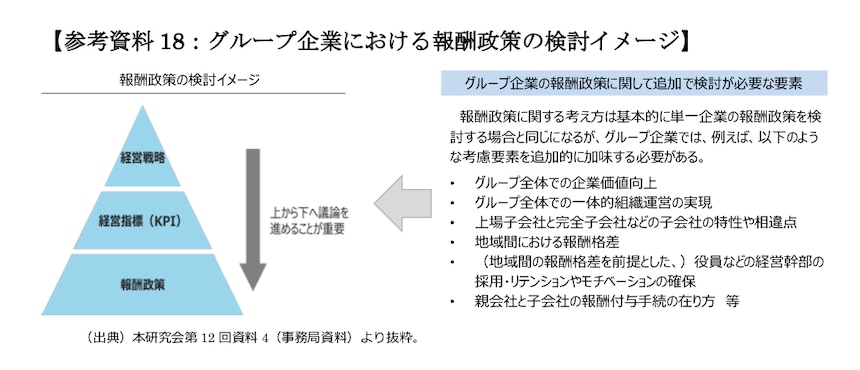

グループとしての経営陣の報酬の在り方

(1)報酬政策の策定

グループとしての企業理念や経営戦略を頂点とした統一的な報酬政策の構築が重要。

(2)報酬水準

- 優秀な人材確保、グループ内での最適な人材配置のため、中長期的にグローバルな報酬水準及びその考え方の統一を目指す。

- 職務格付けなどを用いた客観的かつ統一的な基準を導入し、これに基づいた各地域における具体的な水準の決定。

(3)インセンティブ報酬の設計

グループ全体の企業価値向上に向けた統一的な考え方の下で、報酬の種類ごとに、その目的や位置付けに即した成果指標を設定し、情報開示を通じて透明性・客観性を確保することが検討されるべき。

(4)報酬に関する情報開示の在り方

グループとしての報酬政策に関する基本的な項目や、KPIの選定理由・算定方法等について開示する。

上場子会社に関するガバナンスの在り方

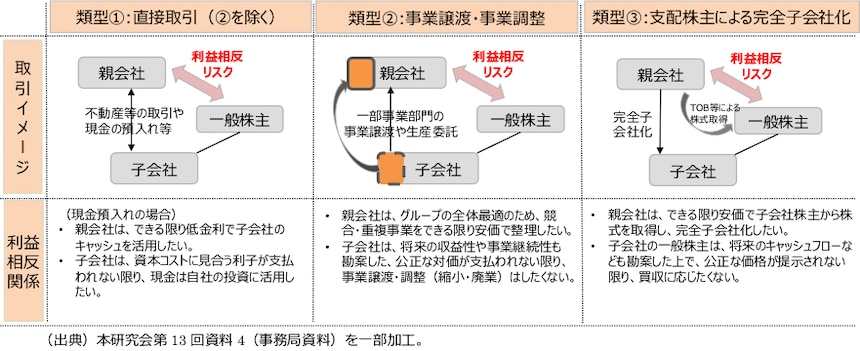

上場子会社の利益相反構造

上場子会社においては、支配株主である親会社と上場子会社の一般株主の間に構造的な利益相反リスクが存在する(下図)。よって、上場子会社における実効的なガバナンス体制の構築を通じ、一般株主の利益に十分配慮した対応を行うことが求められる。

親会社における対応の在り方

親会社は、子会社上場の意義も時の経過により変化しうることにも留意しつつ、グループ全体としての企業価値向上や資本効率性の観点から上場子会社として維持することが最適なものであるか、定期的に点検することが重要。

上場子会社として維持する場合、以下の2点について、取締役会で審議し、投資家に対し情報開示を通じて十分な説明責任を果たすことが求められる。

- 上場子会社として維持することの合理的理由

- 上場子会社のガバナンス体制の実効性確保

上場子会社におけるガバナンス体制の在り方

上場子会社においては、親会社と一般株主との間に利益相反リスクがあることを踏まえ、上場子会社としての独立した意思決定を担保するための実効的なガバナンス体制が構築されるべきである。

(1)独立社外取締役の役割

執行陣からの「独立性」+支配株主である親会社からの「独立性」が求められる。

→一般的に独立社外取締役に求められる執行陣による業務執行を監督する役割に加え、上場子会社としての中長期的な企業価値向上を図るべく、支配株主である親会社との利益相反を監督し、一般株主の利益を確保する役割も期待される。

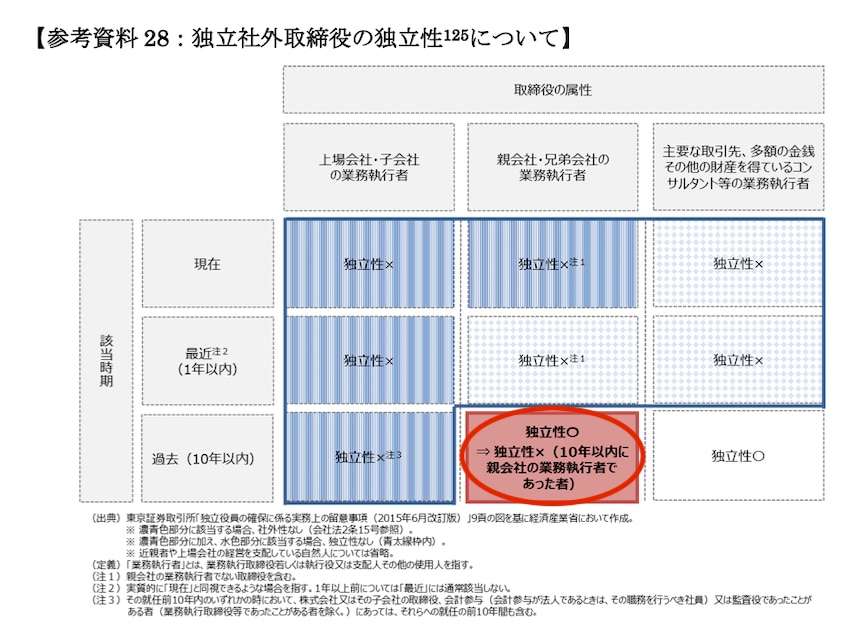

(2)独立社外取締役の「独立性」基準

10年以内に親会社に所属していた者を選任しないこととすべきである。

→一般株主の利益保護という重要な役割を果たし、一般株主や資本市場からの十分な信頼が得られる必要があるため。

(3)独立社外取締役の選任

特に一般株主の利益を保護するという重要な役割を担える人物であるかを確認の上、その指名・選任が行われるべきである。

→指名・選任だけでなく、一般株主の利益保護は、取締役としての善管注意義務・忠実義務に基づく重要な役割の一つであることを明確にした上で、このような役割に関する意識を醸成していくことも重要。

(4)実効的なガバナンスの仕組みの在り方

取締役会における独立社外取締役の比率を高めること(3分の1以上や過半数等)を目指すことが基本だが、困難な場合は、重要な利益相反取引については、独立社外取締役を中心とした委員会で審議・検討を行う仕組みも検討されるべき。

→この委員会の実効性を確保するため、その運営に当たっては、社内事情に精通した社内の監査役等や執行陣から十分な情報提供を受けることが重要。

上場子会社における経営陣の指名・報酬の在り方

| 指名 | 報酬 | |

|---|---|---|

| 求められる対応 | 上場子会社が独立した立場で、その後継者計画を策定し、指名を行うべき。 | 上場子会社としての企業価値の向上への適切なインセンティブとなるよう、上場子会社において独立した立場で検討されるべき。 |

| 上場子会社の指名・報酬委員会と親会社との関係 | 上場子会社の企業価値向上にとって最適な経営陣の指名が行われるよう、親会社からの独立性が実質的に担保されるべき。 | 上場子会社にとって最適な報酬設計が行われるよう、親会社からの独立性が実質的に担保されるべき。 |

三菱UFJ信託銀行

法人コンサルティング部 会社法務コンサルティング室

03-3212-1211(代表)