最新税務判例ポイント解説

第1回 移転価格税制における比較可能性

税務

シリーズ一覧全4件

移転価格税制における比較可能性

移転価格税制とは

東京地裁は、平成26年8月28日、移転価格税制における比較可能性の判断について注目すべき納税者勝訴判決を下しました(東京高裁判決平成27年5月13日により控訴棄却、確定)。

移転価格税制とは、例えば、日本の親会社が海外子会社との間で取引(国外関連取引)を行う場合の対価の額が、資本関係のない独立の企業(非関連者)間において同様の状況の下で同様の取引を行った場合に成立するであろう価格(独立企業間価格)と異なっている場合、当該国外関連取引は独立企業間価格で行われたものとみなす税制をいいます。

独立企業間価格の算定方法

独立企業間価格を算定する方法としては、非関連者間において当該国外関連取引と同様の状況の下で同様の取引(比較対象取引)が行われている場合は、その比較対象取引の対価の額をもって独立企業間価格とする方法(独立価格比準法)が考えられます。

他方、比較対象取引を把握することが難しいような場合は、日本の親会社と海外子会社の営業利益の合計額(分割対象利益)を一定の方式に従い分割した金額をもって独立企業間価格とする方法(利益分割法)が考えられます。

そして、日本の親会社および海外子会社が重要な無形資産を有する場合には、分割対象利益のうち重要な無形資産を有しない非関連者間取引において通常得られる利益(基本的利益)を日本の親会社と海外子会社のそれぞれに配分し、当該配分した金額の残額(残余利益)を日本の親会社および海外子会社の有する当該重要な無形資産の価値に応じて合理的に配分した金額をもって独立企業間価格とする方法(残余利益分割法)が考えられます。

| 算定方法 | 具体的内容 | 算定方法を用いるケース |

|---|---|---|

| 独立価格比準法 | 比較対象取引の対価の額をもって独立企業間価格とする方法 | 非関連者間において比較対象取引が行われている場合 |

| 利益分割法 | 分割対象利益を一定の方式に従い分割した金額をもって独立企業間価格とする方法 | 比較対象取引を把握することが難しいような場合 |

| 残余利益分割法 | 基本的利益を日本の親会社と海外子会社のそれぞれに配分し、残余利益を日本の親会社および海外子会社の有する当該重要な無形資産の価値に応じて合理的に配分した金額をもって独立企業間価格とする方法 | 海外子会社が重要な無形資産を有する場合 |

このように移転価格税制においては、いろいろな場面で比較可能性が問題となりますが、本件では、この残余利益分割法を用いる場合の基本的利益の算定において争点になりました。

本件の争点

前述のとおり、基本的利益とは、重要な無形資産を有しない非関連者間取引において通常得られる利益をいいます。この基本的利益は、例えば、当該国外関連取引の事業と同種の事業を営み、市場、事業規模等が類似する(重要な無形資産を有しない)法人(比較対象法人)の事業用資産または売上高に対する営業利益の割合等で示される利益指標に基づいて算定されます。

このように基本的利益を算定するためには、非関連者で比較対象となる法人の選定が必要となりますが、比較対象法人として選定するためには、①当該法人が当該国外関連取引の事業と同種の事業を営み、市場、事業規模等が類似するものであり(比較可能性)、かつ、②重要な無形資産を有する法人ではないことが必要です。

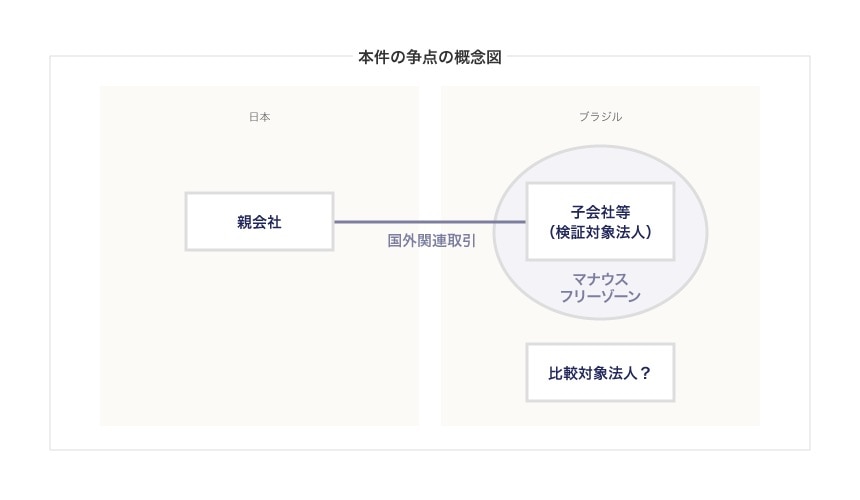

本件では、日本の親会社とブラジルの子会社等(検証対象法人)との間の①自動二輪車の組立部品、補修部品、製造設備等の販売取引、②完成自動二輪車の販売取引、③技術支援の役務提供取引および④無形資産の使用に係る取引が行われていました。

これらの取引を一体として国外関連取引と捉えたうえで、検証対象法人の基本的利益を算定するにあたり、その比較対象法人をどのように選定するかが争点になりました。

特に本件における検証対象法人はマナウスフリーゾーンで事業活動を行っており、マナウス税恩典という税制上極めて有利な優遇措置を受けていました。そのため、比較対象法人もマナウスフリーゾーンで事業活動を行っておりマナウス税恩典を享受する法人でなければならないかが問題になりました。

裁判所の判断と実務上の留意点

裁判所の判断ポイント

この点について、裁判所は、次の理由から、 比較対象法人はマナウスフリーゾーンで事業活動を行っておりマナウス税恩典を享受する法人でなければならないと判示しました。

すなわち、基本的利益の算定をする場合、検証対象法人が事業活動を行う市場と比較対象法人が事業活動を行う市場とが類似するものであることが必要です。また、マナウス税恩典は、それを享受する法人の利益に影響を及ぼしうる性質を有しますので、マナウスフリーゾーンという市場の条件を構成するということができます。したがって、検証対象法人が市場において事業活動を行うに当たりその利益にマナウス税恩典の影響を受けている場合には、そのような影響を同様に受けている法人を比較対象法人として選定するのでなければ、検証対象法人が事業活動を行う市場と比較対象法人が事業活動を行う市場とが類似するものであるということはできないというのが裁判所の理由です。

実務上の留意点

この裁判所の判断は、比較対象法人の範囲が安易に広がることをいましめるものであり、移転価格税制における比較可能性の判断を厳格に行ったものといえます。比較対象法人の選定については、ともすれば結論ありきで必ずしも比較可能性が十分とはいえない法人が選定されることがあるかもしれませんが、今後の対応としては、このような裁判所の厳格な判断を踏まえ、移転価格税制における比較可能性の有無について経済分析の専門家とも協働して十分に検証することが重要といえます。

シリーズ一覧全4件

DT弁護士法人

- 訴訟・争訟

- 税務